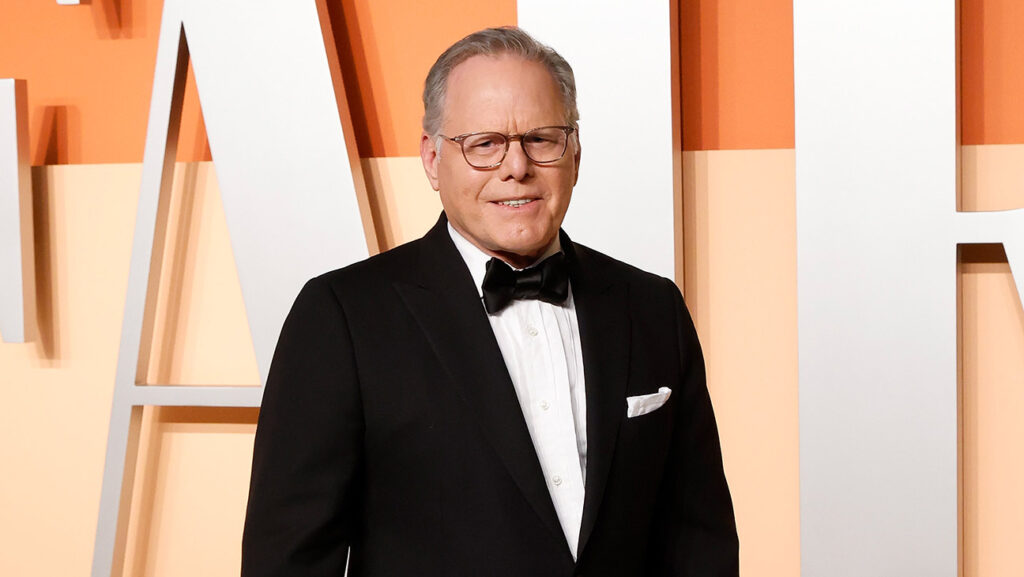

Las acciones del conglomerado de entretenimiento Warner Bros. Discovery (WBD) se dispararon el martes, alcanzando un máximo de 52 semanas después de que la junta directiva de la compañía anunciara que había comenzado “una revisión de alternativas estratégicas para maximizar el valor para los accionistas”. La noticia llega justo antes del informe de ganancias del tercer trimestre de Netflix, después de semanas de negociaciones de acuerdos en torno al gigante de Hollywood lideradas por el CEO David Zaslav.

Las acciones de Netflix alcanzaron un máximo de 52 semanas de 20,58 dólares en las primeras operaciones. A partir de las 13:15 horas ET, la acción subió un 10,8% a 20,29 dólares.

Citando “intereses unilaterales” de “múltiples” partes, WBD dijo que las opciones incluyen una continuación de la separación y separación planificadas, “transacciones para toda la empresa” y “transacciones separadas para los negocios de Warner Bros. y/o Discovery Global”. También mencionó opciones para “estructuras de separación alternativas que permitirían una fusión de Warner Bros. y una escisión de Discovery Global para los accionistas”.

La compañía dijo que no se había fijado un calendario para la revisión estratégica. Zaslav dijo: “No sorprende que otras empresas del mercado reconozcan cada vez más el importante valor de nuestra cartera”.

El analista de TD Cowen, Doug Kreutz, dijo en una nota de reacción: “Consideramos el anuncio de la compañía como una formalidad, ya que los informes han indicado que la compañía ya está en conversaciones con múltiples partes”.

En cuanto a su opinión sobre lo que probablemente sucederá en el lado del acuerdo, Kreutz concluyó: “Seguimos pensando que un acuerdo con Paramount Skydance es una posibilidad muy probable”. “Somos más escépticos sobre si surgirán otros postores más atractivos”.

El analista califica las acciones de la compañía como “mantener” con un precio objetivo de 14 dólares.

El analista de referencia Matthew Harrigan elevó su precio objetivo para WBD de 18 dólares a 25 dólares tras el anuncio del martes. “Incluso con un aumento de precios a media mañana de alrededor del 10%, es probable que las acciones de WBD mantengan un rendimiento de flujo de caja libre sostenido superior a un dígito más allá de 2025”, concluyó. “La elevada valoración de 25 dólares simplemente refleja que la realización se ha retrasado hasta 2026”.

Él y su colega Daniel Cournos son optimistas en cuanto a que Paramount Skydance de David Ellison pueda salir de WBD. “Aunque Larry Ellison puede dudar en apoyar futuras adquisiciones de ‘viejos medios’ por parte de Paramount Skydance bajo el liderazgo de su hijo, los analistas de referencia de ambas compañías sienten que esta posible combinación ofrece el mejor valor estratégico junto con una alta probabilidad de aprobación regulatoria”, escribió Harrigan. “Es probable que Apple, Amazon y casi con certeza Comcast enfrenten fricciones ‘comerciales’ con la administración actual, pero el codirector ejecutivo de Netflix, Greg Peters, ha expresado desinterés”.

Y Harrigan cree que hay mérito en un acuerdo previo al WBD. “Es probable que las ofertas a corto plazo sean más baratas que las adquisiciones posteriores a la separación, lo que refleja el impulso de Warner Bros. Studios y HBO Max y el potencial de un retraso adicional de 12 meses después de la separación debido a los impuestos”, explicó.

La analista del Bank of America, Jessica Lief Ehrlich, otorgó el martes a WBD una calificación de “compra” y reiteró su precio objetivo de 24 dólares. “El reconocimiento hoy de múltiples partes unilaterales que expresan interés en la compañía (tanto para la compañía en su conjunto como para Warner Bros.) debería proporcionar un piso para el precio de las acciones”, argumentó. “Nuestra opinión es que Warner Bros. después de su separación no seguirá siendo una entidad independiente durante un período prolongado de tiempo. Dada la rica propiedad intelectual premium de WBD y su sólida biblioteca, creemos que Warner Bros. es un objetivo potencial de adquisición atractivo”.

También profundizó un poco en posibles escenarios comerciales. “Hay una serie de consideraciones para una posible transacción, incluidas preocupaciones regulatorias, riesgos financieros e implicaciones fiscales (la separación previamente anunciada es una transacción libre de impuestos)”, enfatizó Lief Ehrlich. “El enfoque regulatorio dependerá de la estructura del acuerdo/comprador, incluidos factores como las preocupaciones competitivas asociadas con la combinación de estudios de Hollywood y redes de cable, pero los desafíos a largo plazo en los medios tradicionales probablemente limiten este riesgo”.

“En este sentido, la estructura de una posible oferta será una consideración para los accionistas de WBD. Aún no nos queda claro si existe algún riesgo fiscal en la separación previamente anunciada como resultado de la oferta unilateral que ahora hemos confirmado. En particular, los informes indican que, además del interés previamente informado de Paramount Skydance, Netflix y Comcast son postores potenciales (desconocidos para la compañía en su conjunto o para activos específicos)”, concluyó el experto.

A principios de este mes, el analista de Guggenheim, Michael Morris, elevó su precio objetivo de WBD en 8 dólares y mantuvo una calificación de “compra”. “Las discusiones de los inversores siguen centradas en una posible oferta para toda la empresa y una posible separación esperada en 2026”, escribió.

“Vemos posible una mayor consolidación y esperamos que los inversores sigan considerando el valor de los activos como la base principal para los objetivos de precios de las acciones. Como tal, hemos actualizado nuestro enfoque de valoración a un enfoque de suma de las partes, con un objetivo a 12 meses de 22 dólares frente a los 14 dólares anteriores”.

El analista de MoffettNathanson, Robert Fishman, analizó las posibles ofertas por WBD el martes. “En primer lugar, como hemos reconocido anteriormente, una posible oferta de Paramount Skydance por toda la compañía tiene un gran sentido estratégico, con una propiedad intelectual más sólida en Warner Bros. y la búsqueda de escala con las plataformas combinadas HBO Max y Paramount+”, dijo. “También es probable que la combinación de nuestras carteras de redes lineales proporcione sinergias de costos significativas, al tiempo que nos permita obtener beneficios estratégicos al combinar CBS News y CNN, aprovechando la asociación de larga data de CBS y Turner en la March Madness Final Four de la NCAA, así como otras carteras de derechos deportivos superpuestas”.

El experto dijo que Comcast es el candidato “obvio” para ofertar por WBD. “La oferta de Comcast comenzará con la fortaleza y el potencial de sinergias de costos al combinar los estudios y las plataformas de transmisión de las dos compañías. Hay oportunidades adicionales para monetizar la propiedad intelectual de Warner Bros. con los parques temáticos de Universal (piense en Batman, por ejemplo). Y, por supuesto, también hay sinergias de costos potenciales entre las carteras de redes de cable de Versant y WBD. Sobre el papel, es una combinación casi perfecta”.

Craig Moffett, analista de comunicaciones y colega del Sr. Fishman, añadió: “El problema es regulatorio. O es político. Dejando de lado las preocupaciones legítimas sobre una mayor consolidación del negocio de los estudios, por ejemplo, el verdadero problema aquí es que esta administración desagrada profundamente a Comcast”.

Fishman también ve una posible asociación entre una firma de capital privado y Sony como “otra vía” que podría estar abierta a WBD, aunque dijo que una oferta de un gigante de la tecnología digital como Netflix, Amazon o Apple es “mucho menos probable”.

Fishman concluyó: “En última instancia, creemos que Paramount Skydance sigue teniendo más probabilidades de lograr adquirir WBD”.